ファクタリングを行う際に気にしておきたいのが、債権譲渡登記です。

債権譲渡登記が必須の契約は、ファクタリングを利用する際に影響が及んでしまうため注意しなければなりません。

なぜファクタリングを利用する際に影響が及んでしまうのか、そしてマイナスの要素が出てしまうのか知っておくのが大切です。

この記事では、債権譲渡登記について解説するほか、ファクタリングとの関係性について解説します。

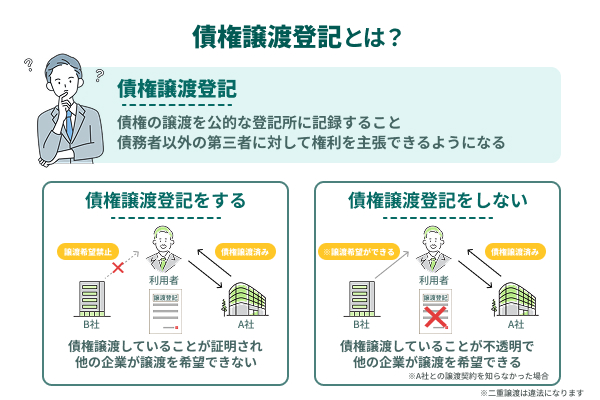

債権譲渡登記とは債権の譲渡を公的な登記所に記録すること

債権譲渡登記というのは、債権の譲渡を公的な登記所へ記録し、証明することです。

会社などの法人がする金銭債権の譲渡などについては,その内容を債権譲渡登記所に登記することにより,債務者以外の第三者に自己の権利を主張することができます。これは,金銭債権を譲渡したことを第三者に主張するには,確定日付のある証書によって債務者へ通知するか債務者の承諾を得なければならないとする民法の原則に対する特例として認められているもので,これにより,債務者が多数に及ぶ場合でも,簡易に第三者対抗要件を備えることができます。

引用元:東京法務局

基本的には、売掛債権の譲渡について、債権譲渡登記所と呼ばれるところに記載します。

記載すると、債務者以外の第三者に対して権利を主張できるようになり、債権を譲渡したことが明確に証明できるようになるのです。

法人としては、債権を譲渡したことを証明しておかないと、他の企業が譲渡を希望するなどの状況が生まれてしまい、混乱する恐れが出てしまいます。

| 債権譲渡登記をする | 譲渡していることが証明され、他の企業が譲渡を希望してこない |

|---|---|

| 債権譲渡登記をしない | 譲渡しているとわからないことから、譲渡したものの他の企業から譲渡の依頼が来る |

既に譲渡している債権を再び譲渡する、いわゆる二重譲渡は禁止されていますので、譲渡を再び行わないためにも債権譲渡登記は重要となっています。

どうしても債権を譲渡しなければならない状況が起きている場合は、他の企業に譲渡しないという証明をするためにも、債権譲渡登記を実施して明確にするのが一般的です。

対抗要件は第三者対抗要件と債務者対抗要件の2つ

債権譲渡登記を行った場合、対抗要件として次の2つが存在します。

- 第三者対抗要件

- 債務者対抗要件

第三者対抗要件というのは、同一の債権に対して債権者同士の優劣を決めるために用いられているもので、対抗要件の1つとしては有名なものです。

債権者は,原則として,債務者の同意なくして,他人にその債権を自由に譲渡することができます。その譲渡が二重に行われた場合(債権を二重に譲渡しても,その譲渡が無効になるわけではありません。)などのように,同一の債権につき両立し得ない法的地位を有する者同士の優劣を決定するための要件が「第三者対抗要件」といわれるものです。

引用元:法務省

二重に譲渡されるような状況が起きてしまった場合に、第三者対抗要件を持っているほうが優先されることになり、対抗要件を持っている譲受人が債権回収の優先権を得られます。

また、債務者対抗要件というのは、債権者側が対抗要件を備えるまで、債務者側が支払いを拒むことができるというルールです。

債務者は,債権者であると主張する者から支払いの請求を受けたとき,二重払いの危険を避けるため,請求者が「債務者対抗要件」を具備するまで弁済を拒むことができます。この場合に,請求者が債務者から債務の弁済を拒まれないための要件が「債務者対抗要件」といわれるものです。

引用元:法務省

債務者側が債権者側に対して、対抗要件を備えるまで返済を拒否することにより、安心して返済できる状況を作れるようになります。

他にも二重払いの危険性を避けられることから、本当に権利を持つかどうかわからない債権者を主張する者からの請求が起こりません。

2つの対抗要件によって、譲渡された債権によるトラブルを避けられるようになっているのがいいところです。

債権譲渡登記はファクタリングの契約時に使われることも

債権譲渡登記は、ファクタリングの契約時に使われる事例があります。

大半の業者は、ファクタリングの契約時に債権譲渡登記を入れないようにしていますが、一部の業者は債権譲渡登記が必要と判断し、契約時に締結するように求めていきます。

基本的に債権譲渡登記を必要としている背景には、ファクタリングのトラブルを避けるためという影響が大きくなっていることから、業者として安心できる環境を作りたいと判断しているためです。

債権を譲渡された後、ファクタリング業者側が権利者であることを主張するために必要とされており、安心して譲渡後も債権を保有するために必要とされています。

トラブルを避けられるという背景が非常に大きなものとなっていることから、一見すると債権譲渡登記をしたほうがいいように感じられます。

しかし、デメリットも比較的多くなっているため、本当に債権譲渡登記をすべきなのか慎重に考えておかなければなりません。

ここからは、ファクタリング業者が債権譲渡登記をするメリットとデメリットについて見ていきます。

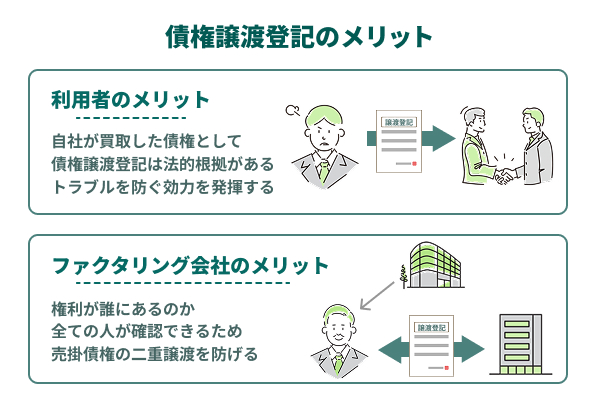

メリットは利用者とファクタリング会社の双方が安心できる

まずは債権譲渡登記をするメリットについて解説していきます。

債権譲渡登記するのは、次の2つを改善するために用いられます。

- トラブル時に効力を発揮する

- 二重譲渡を防げる

ファクタリングはトラブルが起こらないとは限らないため、トラブルを回避するために債権譲渡登記をするケースがあります。

また、二重譲渡の問題を避けるため、債権を譲渡している人にも譲渡させないようにするための効力として活用されています。

ファクタリング業者側に有利な条件が付けられるように思われますが、実際には譲渡している人も安心できるポイントが多いことから、債権譲渡登記は間違っているとは言えません。

どうしても安心したいと考えているのであれば、債権譲渡登記をした方がいい場合もあります。

利用者は法的根拠としてのメリット!トラブル時に活用できる

利用者にとってのメリットは、法的根拠を得られるという点です。

特に多いのがファクタリング後のトラブルであり、譲渡した後でトラブルに発展した場合に使われるのが債権譲渡登記です。

ファクタリング後にトラブルが起きてしまった場合、会社側と利用者の間で訴訟に発展するような状況も起こりやすくなります。

しかし、ファクタリング業者側が債権譲渡登記をしていれば、自社が買取した債権として法的根拠を示せるようになるため、トラブルにはならないのです。

利用する人にとっても、業者側から債権譲渡に対して何らかの行動を起こされる心配がないことから、譲った後で問題になる状況は起こりません。

安心して譲渡できる環境を整備したいと考えているのであれば、債権譲渡登記を活用したほうがいい場合も多くなっています。

ファクタリング会社は売掛債権の二重譲渡(譲受)を防げる

もう1つのメリットとして、売掛債権の二重譲渡を防げる要素があります。

売掛債権は二重譲渡してはいけないことになっていますが、債権譲渡登記がなければ別の人に譲渡して、第三者対抗要件を活用して譲渡先を変えるという方法があります。

対抗要件を使われるのは面倒な問題もありますので、二重譲渡できないようにするため、事前に債権譲渡登記を活用しておくのです。

二重譲渡できないようにするため、事前に債権譲渡登記を実施しておけば、権利が誰にあるのか全ての人が確認できます。

権利を持っていることが証明されれば、勝手に別の業者に譲渡されて損失を被るという状況がなくなるため、業者側にとってはかなりいい状況です。

また、ファクタリングの二重譲渡にならないためも、業者側が債権譲渡登記を確認して、本当に安心できるものと判断する材料にも使われます。

二重譲渡のトラブルは大きなものとなりやすいことから、業者側にとっては安心感を得るために活用する傾向があります。

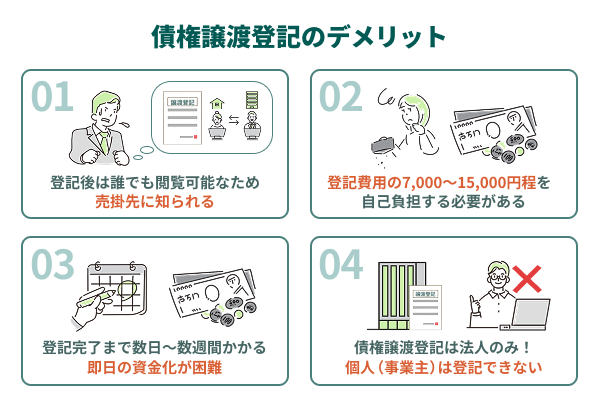

ファクタリングで債権譲渡登記を行うデメリットの方が多い

ファクタリングでは債権譲渡登記をしたほうがいいケースもあります。

しかし、デメリットが極めて多いことから、債権譲渡登記は避けたほうがいい場合も多いのです。

- 売掛先に知られる

- 登記費用の負担が必要

- 登記完了までに時間がかかる

- 個人事業主は使えない

一番の問題は2社間ファクタリングを利用しても、売掛先に知られてトラブルに発展しやすいという状況です。

隠れて利用するという方法が取れなくなってしまうことから、売掛先側に情報を知られて後々取引を停止されるという事例もあります。

また、登記費用や時間がかかるという背景も含めて、すぐに資金調達したい人にとっては全く向いていない方法です。

ここからは、債権譲渡登記をするデメリットについて説明します。

登記後は誰でも閲覧可能!売掛先に知られる可能性がある

債権譲渡登記された後は、誰でも譲渡された情報を確認できるようになっています。

確認できるというのは、別のファクタリング業者が誤って二重譲渡による買取を実施しないという観点ではメリットがあるものの、別の問題が起きてしまいます。

- 売掛先も確認できる状態となる

- 2社間ファクタリングでも情報を知られるようになる

最大の問題は、売掛先に知られないようにする2社間ファクタリングで、債権を譲渡した情報が知られてしまうという状況です。

債権譲渡登記をしなければ確実に知られない状況となっていますが、債権譲渡登記をしたことで売掛先にも知られてしまい、トラブルに発展する問題があるのです。

| 債権譲渡登記をする | 売掛先に知られてトラブルになる |

|---|---|

| 債権譲渡登記をしない | 売掛先に知られる心配はない |

売掛先がファクタリングを事前承認しているならいいものの、全く知らない状態で行うと契約に影響を及ぼす可能性があります。

売掛先に知られないためには、債権譲渡登記をしないでファクタリングを依頼する方針を採用したほうが安心です。

登記費用の7,000〜15,000円程を自己負担する必要がある

債権譲渡登記は無料でできるものではありません。

登記費用は個人で負担しなければならないもので、債権譲渡登記の依頼費用は大体7,000円~15,000円程度の金額を支払うこととなります。

また、債権譲渡登記に司法書士を利用するなどの対応を取った場合、司法書士の依頼費用が追加され負担が増えてしまいます。

手続きするだけで相当な費用負担を強いられてしまうことから、資金調達を希望しているのに余計な費用の負担でお金が足りないという状況もあり得ます。

お金を負担しないためには、債権譲渡登記をしないでファクタリングした方がいいのです。

登記費用の負担は、実際に依頼されなければわからない点もありますので、情報を業者から聞かない限りわからないというのも問題点とされています。

登記完了まで数日〜数週間かかるため即日の資金化が困難

債権譲渡登記は、すぐに完了するものではありません。

実際に登記完了までには数日から数週間程度必要となっており、すぐに資金調達できる状況ではなくなってしまうのです。

ファクタリングはすぐに資金を得たいと思っている人が利用していくものですから、資金調達に時間がかかってしまうのは大きなデメリットです。

| 債権譲渡登記をする | 即日でのファクタリングは不可能 |

|---|---|

| 債権譲渡登記をしない | 即日でもファクタリングできる |

債権譲渡登記を入れてしまうと、ファクタリングで即日に資金調達を行うことは不可能となってしまうことから、すぐに資金が欲しいと思っても対応してもらえません。

業者側にはメリットが大きなものとなっている債権譲渡登記ですが、利用する側は早く資金が欲しいと希望しているわけですから、入れることのデメリットは大きなものとなります。

実際に登記されるまでのタイミングも予測できない傾向が多くなっていることから、業者側の都合で入れられてしまうと銀行よりも早く資金調達できないという問題もあります。

資金調達を素早く実施するためには、基本的に債権譲渡登記はなしに設定して依頼するのが大切であり、業者から依頼された場合は断ってください。

債権譲渡登記は法人のみ!個人(事業主)は登記できない

債権譲渡登記は法人のみ利用できるサービスです。

個人事業主では登記できないものとなっており、利用する場合には法人として企業を立ち上げなければなりません。

もし利用者側が債権譲渡登記を希望していたとしても、法人の登記事項証明書が必要となることから個人では利用できません。

個人で利用できないという状況は、ファクタリングの幅を狭めている問題を引き起こしています。

| 法人 | 債権譲渡登記が必要な業者も利用可能 |

|---|---|

| 個人 | 債権譲渡登記が必要な業者は利用不可 |

個人事業主は債権譲渡登記をしなければ対応できない業者について、利用できない状況となっています。

場合によっては業者の選択肢が大きく狭まってしまい、最初から債権譲渡登記を必要としていない業者だけを利用するような状況となってしまうのです。

安心感を得て売掛債権を譲渡し、資金を得たいと思っている個人にとって、利用できる業者の制限はマイナスの要素と言えます。

債権譲渡登記・ファクタリング契約に関する質問に回答

債権譲渡登記とファクタリング契約に関連する質問がいくつか見られています。

- 債権譲渡登記は抹消できますか?一生残るものでしょうか?

- 売掛先が調べなければ債権譲渡登記はバレないということ?

1度行った場合の対応について気になっている人が多くなっています。

また、売掛先に知られるという状況についても気になっている人が多く見られます。

実際に利用する際は、これから説明する内容を確認してから依頼してください。

債権譲渡登記は抹消できますか?一生残るものでしょうか?

債権譲渡登記は抹消できます。

抹消できるのは、次の要件に該当しているものだけです。

- 債権の譲渡が効力を生じないこと

- 債権の譲渡が取消し、解除その他の原因により効力を失ったこと

- 譲渡に係る債権が消滅したこと

債権の譲渡による効力がなくなった場合は抹消しても構わないとされています。

また、債権の譲渡を希望により取り消し、効力を失わせることにより抹消させる方法もあります。

他にも譲渡する債権がなくなった場合も抹消対象となることから、3つのどれかに該当しているようなら債権譲渡登記を消しても構いません。

なお、債権譲渡登記を抹消するためには、次の準備をしておかなければなりません。

- 抹消に関連する書類を手に入れておくこと

- 抹消するための費用を準備すること

- 債権を譲渡した業者との間で抹消の話を済ませておくこと

書類はかなり多くなっていますので、専門の業者に依頼して手に入れる方法も有効です。

また、抹消費用として1件につき1,000円の支払いが必要ですので準備しておきましょう。

売掛先が調べなければ債権譲渡登記はバレないということ?

売掛先が調べなければ、債権譲渡登記はバレない可能性が高くなっています。

債権譲渡登記を調べるためには、登記事項概要証明書を取得すればいいのですが、売掛先が確認しないようであれば見つかる可能性は低くなっています。

しかし、債権譲渡登記は誰でも閲覧できる状況となっていることから、売掛先が調べない状態でも口伝てで気づかれる恐れがあるのです。

- 売掛先の関連企業が把握して情報を提供する場合

- 第三者企業から情報が提供される場合

確かに売掛先が何もしないようであればバレない可能性はあるものの、他の企業から勝手に債権譲渡登記されていると伝えられれば気づかれてしまいます。

結果的に気づかれるリスクが高くなることを踏まえると、あまり債権譲渡登記を利用するファクタリングは利用しないほうが無難です。