ファクタリングは「2社間ファクタリング」と「3社間ファクタリング」の2種類に大別されます。両者の違いはファクタリングの実施を、対象の売掛債権に知らせる必要があるか否かです。

正確にいうと、ファクタリングに売掛先が関わるか、申込者とファクタリング会社の2社間で完結するかが大きな違いです。本記事では2社間ファクタリングについて詳しく解説します。

2社間ファクタリングとは売掛先に知られない契約方法

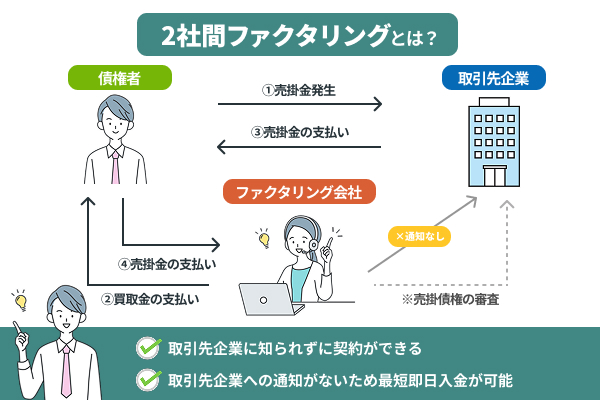

2社間ファクタリングとは、ファクタリング会社と利用者の2社間契約によって行われるファクタリングです。「2者間ファクタリング」と表記されるケースもありますが、どちらも同じものを意味します。

2社間ファクタリングの大まかな流れは以下の通りです。

- ファクタリング利用者がファクタリングの申し込みを行う

- ファクタリング会社によって売掛債権の審査が行われる

- ファクタリング会社からファクタリング利用者へ、売掛債権の買取額が支払われる

※売掛債権の額面から買取手数料を差し引いた額が支払われます - 対象の売掛債権の売掛先からファクタリング利用者へ、売掛債権の入金が行われる

- ファクタリング利用者からファクタリング会社へ、3で入金された売掛債権の額を支払う

申し込みから入金された売掛債権の支払いまで、売掛先とファクタリング会社が直接関わる場面は一切ありません。そのため、ファクタリングの利用を売掛先に知られずに済みます。

2社間ファクタリングの契約は合法で違法性は無い

「売掛先に伝えず第三者に売掛債権を売るのって大丈夫なの?」「ファクタリングが原因で訴えられる恐れはない?」

このような疑問や不安をお持ちの方も多いでしょう。

結論として、2社間ファクタリングの契約は合法です。結論として、2社間ファクタリングの契約は合法です。ファクタリングは債権譲渡に該当する行為です。

債権譲渡は民法第466条第1項で「債権は譲り渡すことができる」とも規定されており、まったく問題ありません。

正当な方法での2社間ファクタリングであれば、法に触れる恐れや訴えられる恐れはないためご安心ください。ファクタリング関連の裁判が起こったことはあるものの、2社間ファクタリング自体が違法とされた判例はありません。

ただし、以下のような場合は合法な債権譲渡ではなく貸付とみなされ、貸付業登録をしていない会社での取引が違法となる恐れがあります。

- 買い戻し特約が付されている場合

買い戻し特約:取引先の倒産などの理由により売掛債権が回収不能と判断されたときに、ファクタリング会社に売却した債権を買い戻す必要があるという義務 - 償還請求権が付されている場合

償還請求権:取引先から売掛債権が支払われないとき、ファクタリング会社から利用者へ金銭債権を請求できる権利

いずれも「取引先から売掛債権の支払いがなかったときに、利用者が当該債権の自己負担が必要になるルール」と考えて良いでしょう。

これらが付されている場合は2社間ファクタリングとはいえず、法的なトラブルに巻き込まれる恐れがあります。言い換えると、買い戻し特約と償還請求権のいずれも付されていない2社間ファクタリングであれば合法と考えて問題ありません。

ファクタリングは貸付ではなく売掛債権の売買

大前提として、ファクタリングはあくまでも売掛債権の売買契約、すなわち債権譲渡契約です。金銭の貸付ではありません。

金銭の貸付は法的には「金銭消費貸借契約」といいます。そして消費貸借について、国税庁の公式サイトでは以下のように明記されています。

消費貸借とは、当事者の一方(借主)が相手方(貸主)から金銭その他の代替性のある物を受け取り、これと同種、同等、同量の物を返還する契約で、これは民法第587条《消費貸借》又は同法第587条の2《書面でする消費貸借等》に規定する消費貸借をいいます。

引用元:国税庁公式サイト「消費貸借の意義」

ここで重要なのが「金銭その他の代替性のある物を受け取り、これと同種、同等、同量の物を返還する契約」という部分です。すなわち単に金銭等の受取だけでなく、後の返還義務までが契約内容に含まれている場合は消費貸借に該当します。

買い戻し特約や償還請求権が付されている場合、契約内容の中に返還義務が含まれているといえます。また、ファクタリング会社が債権の回収リスクを負っている状態とはいえません。したがって、買い戻し特約や償還請求権が付されている2社間ファクタリングは、債権譲渡ではなく貸付に該当するとみなされます。

貸付業を営むことができるのは、一定の要件を満たして貸金業者として登録している事業者のみです。2社間ファクタリングを謳いながらも実質的には貸付に該当する契約内容を提示する業者は、悪徳業者である恐れがあります。正当な内容のファクタリングとはいえず、トラブルに巻き込まれるリスクが高いです。

もし貸付業として登録している合法的な業者であった場合、利用者の確認不足とみなされ対抗がするのが難しいでしょう。「債権譲渡だと思っていた」「返還義務を認識していなかった」という主張は通用しない恐れが大きいです。

いずれにせよ、実質的に貸付契約に該当するファクタリングは避けるべきでしょう。ファクタリングはあくまでも売掛債権の売買であり、返還約束は存在しないのが一般的です。

経済産業省中小企業庁も債権流動化を推奨している

ファクタリングは売掛債権を使った資金調達方法であり、債権流動化と表現できます。そして債権流動化は経済産業省中央企業庁も推奨している方法です。

債権流動化の活発化に向けた施策として以下の3つが挙げられます。

- 債権を担保とした借入を可能とする制度「売掛債権担保融資保証制度」を創設

- 法改正により、譲渡制限特約付きの債権であっても債権譲渡が可能になった

- 親事業者と下請事業者との基本契約において、売掛債権の譲渡を阻害しない・承諾するように努める等の事項を盛り込むことを努力義務とした

このような施策により、小規模事業者等が売掛債権を活用しやすくなっています。特に3の努力義務については、国がファクタリングを推奨するために設けられた規定といえるでしょう。

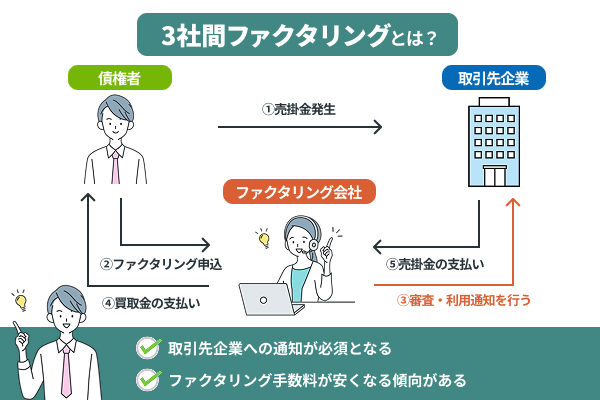

3社間ファクタリングとの違いは売掛先の承認の有無

2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先の承認の有無です。

2社間ファクタリングは利用者とファクタリング会社のみで完結します。申し込みから入金された売掛債権の支払いまで、売掛先が直接関わる場面は一切ありません。文字通り2社間で完結するファクタリングであり、売掛先の承認は不要です。

一方で3社間ファクタリングは売掛先の承認が必要となります。3社間ファクタリングの大まかな流れは以下の通りです。

- ファクタリング利用者がファクタリングの申し込みを行う

- ファクタリング会社によって売掛債権の審査が行われる

- ファクタリング利用者が対象の売掛債権の売掛先へファクタリング利用の承認を得る

※売掛先への通知の際は「債権譲渡通知書」を用いるのが一般的です - ファクタリング会社からファクタリング利用者へ、売掛債権の買取額が支払われる

- 対象の売掛債権の売掛先がファクタリング会社に売掛金を振り込む

2社間ファクタリングは、売掛金の入金後に利用者からファクタリング会社へ振り込む仕組みです。一方で3社間ファクタリングの場合、売掛先からファクタリング会社へ売掛金を振り込むことになります。そのため売掛債権の譲渡について通知および承認が必須です。

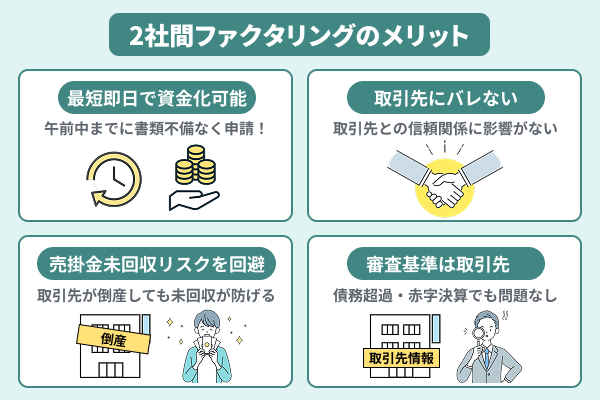

2社間ファクタリングのメリットは最短即日で資金化可能

2社間ファクタリングの大きなメリットは、最短で申し込んだその日のうちに売掛債権の現金化が可能なことです。

2社間ファクタリングは申し込みから入金された売掛債権の支払いまで、利用者とファクタリング会社の2社間で完結する方法と紹介しました。

対象の売掛債権の売掛先に対する説明や通知の必要はありません。そのため利用者側で必要な手続きを迅速に行い、ファクタリング会社側での審査がスムーズに進めば、売掛債権のスピーディーな現金化が可能です。

特に以下の条件が揃えば、申し込んだ日のうちにファクタリング会社からの入金も期待できます。

- ファクタリング会社の営業時間中に申し込みを行う

- 申込手続きや必要書類の提出に不備や漏れがない

- 「最短即日」「〇時間で入金」等、審査の速さを強みとするファクタリングサービスを利用する

たとえ審査のスピードが早いファクタリング会社でも、手続きに不備があればその分審査に時間がかかってしまいます。また、営業時間外に申し込んだ場合も即日中の入金は難しいでしょう。

とはいえ、3社間ファクタリングに比べれば現金化までの時間は短いケースがほとんどです。

売掛先(取引先)にバレずに売掛債権を資金化できる

前述のように、2社間ファクタリングは利用者とファクタリング会社の2社間ですべて完結します。売掛債権の売掛先に連絡をする必要はありません。そのため、売掛先(取引先)にバレずに売掛債権の資金化が可能です。

前提としてファクタリングは合法であり、国からも推奨されています。「ファクタリングによって信用情報にキズがつく」「今後の事業に直接的な影響が出る」などのリスクもありません。

しかし、取引先から「ファクタリングを使うということは資金繰りが苦しいのでは?」と懸念をもたれる恐れがあるのも事実です。ファクタリングが合法とはいえ、ファクタリングが理由で取引先との関係に不和が生じる・その後に影響が及ぶケースは有り得ます。

2社間ファクタリングであれば、売掛先にバレずに売掛債権の現金化が可能です。スピーディーな資金調達をしつつも、取引先との関係悪化を防ぐことができます。

債権譲渡登記を行うと売掛先にバレる可能性がある

利用者とファクタリング会社の2社間で完結する2社間ファクタリングでも、債権譲渡登記を行う場合は売掛先にバレる可能性があります。

債権譲渡登記とは、債権の譲渡について法務局に届け出て登記簿に記載することです。債権譲渡登記によって、対象の債権の新しい債権者が明確になります。二重譲渡の防止や第三者への権利主張などの目的で行われるケースが多いです。

2社間ファクタリングの場合、ファクタリング会社に債権が移ったことを証明するために債権譲渡登記が必要なケースがあります。しかし、登記簿謄本は申請をすればすべての人が自由に閲覧できます。ファクタリングの際に債権譲渡登記をした場合、売掛先が債権譲渡の事実を閲覧できるようになるため、バレる可能性があるのです。

2社間ファクタリングにおいて債権譲渡登記は必須ではありません。売掛先にバレるリスクを可能な限り抑えたい場合には、債権譲渡登記が不要なファクタリング会社を選ぶのが良いでしょう。

売掛先の倒産による売掛金の未回収リスクを回避できる

ファクタリングを利用すれば、売掛先の倒産による売掛金の未回収リスクを回避できます。

ファクタリングでは原則として、対象の売掛債権について売掛先から入金された後にファクタリング会社へ支払う必要があります。しかし売掛先の倒産などにより債権を回収できなくなった場合に利用者が自身の負担で支払う必要はありません。

ファクタリングは債権の売買契約、すなわち債権譲渡契約です。金銭の貸付と違い後の返還義務は契約内容に含まれていません。そのため売掛債権が回収不能となった場合はファクタリング会社側が負担することになります。ファクタリング契約をした段階で、売掛先の倒産による売掛金の未回収リスクはゼロになるといえるでしょう。

なお、売掛先の倒産によって売掛金を回収できなくなれば、ファクタリング会社側は損失を被るだけの結果になってしまいます。したがってファクタリングは申し込めば必ず利用できるわけではなく、契約前に必ず審査が行われます。

倒産リスクが高い取引先や、回収可能性に懸念がある取引先の場合、ファクタリングを利用できない恐れが大きい点にご注意ください。

償還請求権ありのファクタリング契約は避けよう

ファクタリングを謳っている会社の中には、償還請求権ありのファクタリング契約を提示する会社も存在します。

ファクタリングにおける償還請求権とは、取引先から売掛債権が支払われないとき、ファクタリング会社から利用者へ金銭債権を請求できる権利です。すなわち償還請求権が付されたファクタリング契約の場合は、売掛先の倒産による売掛金の未回収リスクが残ったままとなります。

償還請求権ありのファクタリング契約を避けるべき理由は以下の3つです。

- 償還請求権ありのファクタリングを提供する業者は、実質的には貸金であることを意図的に隠している悪徳業者の恐れが大きいため

※金融庁公式サイト「ファクタリングの利用に関する注意喚起」でも、ファクタリングを装って貸付を行う悪徳業者について注意喚起が行われています - 「売掛先の倒産による売掛金の未回収リスクを回避できる」というメリットを得られないため

- 法的なトラブルに巻き込まれてしまうリスクが高いため

2社間ファクタリングを利用する際は、償還請求権の有無を必ず確認し、償還請求権ありの契約は避けましょう。

債務超過・赤字決算でも大丈夫!審査基準は売掛先

2社間ファクタリングに限らず、ファクタリングは債務超過や赤字決算の会社でも利用可能です。むしろ、ファクタリングは融資などの資金調達手段をとれない事業者に適した方法ともいえます。

ファクタリングはあくまでも債権の売買契約です。そのため融資のような、返済能力を確認するための審査は必要ありません。そもそも売掛先から入金が行われた後にファクタリング会社に振り込むため、支払えないという事態は起こらない仕組みです。

以上の理由から、ファクタリングでは利用者に対する審査は最小限のみとなります。事業実態があり、売掛債権が本物・要件を満たしているものであれば利用者側の審査は問題ないといえるでしょう。

ファクタリングが実施できるか否かの基準となるのは売掛先の方です。売掛先について審査を行い、倒産リスクや未払の懸念があると判断された場合はファクタリングができない恐れが大きくなります。

審査で重視されるのは利用者ではなく売掛先です。そのため、もしファクタリングの審査に落ちてしまっても、別の取引先の売掛債権で再度申し込めば問題なく利用できるケースもあります。

ファクタリングは債務超過・赤字決算でも利用できます。ファクタリングを利用できる可能性を最大限高めるため、信用力がある良い売掛債権で申し込むのがおすすめです。

決算上の負債は増えない!オフバランス化が可能

オフバランス化とは貸借対照表の項目を減らしてスリム化させることです。ファクタリングによってオフバランス化ができ、貸借対照表の見栄えが良くなる効果が期待できます。

ファクタリングによってオフバランス化が可能といえる理由は以下の2つです。

- 売掛金を売却して現金化することで、貸借対照表に計上される売掛金項目がなくなる、あるいは少なくなるため

- ファクタリングはあくまで債権譲渡であり、利用しても貸借対照表上の負債が増えるわけではないため

ファクタリングを行うと、貸借対照表に計上されている売掛金が減り、現預金が増えます。負債は一切計上されず、資産の部の動きのみで完結する仕組みです。

オフバランス化の主なメリットとして以下の3つが挙げられます。

- 現金比率が高くなる

- 総資産利益率(ROA)や自己資本比率の改善につながる

- 資金繰りが順調・不良債権がない等の判断により金融機関からの評価が上がり、融資を受けられる可能性が高くなる

ファクタリングは資金調達とオフバランス化を同時に達成できる手法です。

2社間ファクタリングのデメリットは手数料の高さ

3社間ファクタリングと比較した2社間ファクタリングのデメリットは手数料の高さです。

3社間ファクタリングの手数料は1〜9%が相場といわれています。一方で2社間ファクタリングの手数料は8〜18%が相場です。売掛先の信用力や売掛債権の金額によっては20%を超えるケースもあります。

2社間ファクタリングはファクタリング会社にとってリスクの高い方法です。そのため3社間ファクタリングよりも2社間ファクタリングの方が手数料が高めに設定されています。

売掛先の承認を得られるなら3社間の方が安い

2社間ファクタリングと3社間ファクタリングを比較すると、3社間ファクタリングの方が買取手数料が安く済みます。売掛先との関係性が良好であり問題なく承認を得られそうであれば、3社間ファクタリングを利用した方が良いでしょう。

しかし、承認を得られそうにない・関係悪化の恐れがある場合、2社間ファクタリングの方がトータルでのメリットが大きい可能性があります。

2社間・3社間どちらのファクタリングを利用するかは、売掛先の承認を得られるか・関係悪化の恐れがあるかを考慮して判断しましょう。

2社間ファクタリングに関する質問に回答

最後に、2社間ファクタリングに関するよくある質問3つを紹介します。

個人事業主でも2社間ファクタリングは利用可能?

多くの場合、個人事業主でも2社間ファクタリングは利用可能です。ただしファクタリング会社によっては個人事業主の申し込みを受け付けていないケースもあります。

また、債権譲渡登記が必要な場合、個人事業主の利用はできません。債権譲渡登記を行うには法人の登記事項証明書が必要なためです。そのため債権譲渡登記が必要な場合、特に明記されていなくても、個人事業主の2社間ファクタリングは対象外となります。

2社間ファクタリングを個人事業主が申し込めるか判断するためには、以下の2点を確認する必要があります。

- 債権譲渡登記が必要であるか

「債権譲渡登記が必要」と明記されているサービスの場合、個人事業主の2社間ファクタリング利用は不可です - 個人事業主の利用可否について明記されているか

3社間ファクタリングとの違いを全部教えて欲しい

2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先の承認を得る必要があるか否かです。2社間ファクタリングは売掛先に伝える必要がありません。反対に3社間ファクタリングは売掛先に伝え承認を得る必要があります。

そのほかにも、2社間ファクタリングと3社間ファクタリングには以下のような違いがあります。

- ファクタリング会社への支払いを行う事業者

2社間ファクタリングの場合、売掛先から入金された後に利用者がファクタリング会社に売掛債権の額面を支払う仕組みです。3社間ファクタリングの場合は売掛先からファクタリング会社へ直接支払いが行われます - ファクタリングの申し込みから入金までにかかる時間

2社間ファクタリングは最短即日の入金が可能です。3社間ファクタリングの場合は売掛先への連絡が必要になるため、2社間ファクタリングより時間がかかります - 手数料の高さ

2社間ファクタリングの手数料相場は8〜18%、3社間ファクタリングの手数料相場は1〜9%です。3社間ファクタリングの方が手数料が安く済みます

2社間ファクタリングなら当日資金化が可能ですか?

2社間ファクタリングであれば申し込んだ当日の現金化が可能なケースもあります。

ただし、必ずしも当日資金化が可能とは限りません。当日資金化が可能になるのは、以下の条件が揃った場合といえるでしょう。

- 営業時間中に申し込みを行う

- 手続きや提出書類に不備や漏れがない

- 「最短即日」「〇時間で入金」等、審査の速さを強みとするファクタリングサービスを利用する

ファクタリング会社の営業時間内に申し込み、手続きがスムーズに進んだ場合には当日資金化ができる可能性が高いです。