資金繰りに悩む個人事業主や中小企業にとって、ファクタリングは貴重な資金調達手段です。

しかし、契約時に償還請求権の有無を見落とすと、大きなリスクを背負う可能性があります。

特に、償還請求権ありの契約では、売掛先が倒産したり支払いが遅れたりした場合に利用者が支払い責任を負うことになりかねません。

本記事では、ファクタリング契約の償還請求権とは何か、なぜ償還請求権の確認が重要なのか、基本的な仕組みや注意点をわかりやすく解説します。

償還請求権とは金銭や物の返還を求めることができる権利

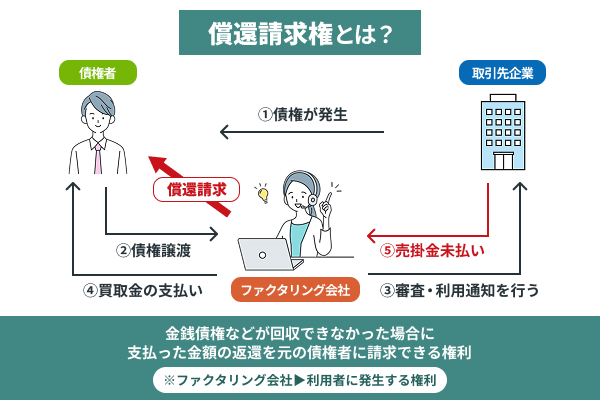

償還請求権とは、金銭債権などが回収できなかった場合に、支払った金額の返還を元の債権者に請求できる権利です。「リコース」や「遡求権(そきゅうけん)」とも呼ばれます。

ファクタリングの償還請求権の有無はファクタリング会社や契約内容によって異なり、利用者にとってのリスクや手数料なども変わるため、必ず確認しましょう。

そもそもファクタリングとは、ファクタリング会社に売掛債権を譲渡して金銭を受け取る資金調達方法です。

通常、利用者は返済期日までにファクタリング会社に金銭を返済しますが、売掛先が不渡りを出したり、予定通りに支払いを済ませてくれなかったりするケースもないわけではありません。

このようなケースで償還請求権があるファクタリングを利用している場合、売掛先から回収できていない金銭を、利用者がファクタリング会社に支払わなくてはいけない可能性があります。

つまり、ファクタリング会社は利用者に返済を請求できるため、利用者には未回収リスクが残ります。一方、償還請求権がない場合、ファクタリング会社は売掛先にしか請求できないため、利用者はリスクを回避できる仕組みです。

このように、ファクタリング取引では、契約に償還請求権が含まれているかどうかが、後々のリスクを大きく左右します。そのため、契約時には償還請求権の有無を必ず確認しましょう。

償還請求権あり(ウィズリコース)のファクタリング契約内容

償還請求権ありのファクタリング契約は「ウィズリコース」と呼ばれ、利用者にとって注意が必要な契約形態です。

償還請求権がある場合、売掛債権をファクタリング会社に譲渡した後もファクタリング会社は利用者に対してその金額の返済を求められるため、利用者が未回収リスクを負います。

しかし、このような契約は売掛債権を担保にした借入れに近い形であり、実質的には融資の一形態と解釈される可能性がある点は覚えておきましょう。

実際に過去の判例では、償還請求権ありのファクタリング契約が「融資」と判断されたケースもあります。

参照:事件番号平成26(ワ)11716

なお融資の場合、業者は貸金業登録がなければいけません。したがって契約で発生する費用は手数料ではなく利息として扱われ利息制限法の適用を受けるため、利率が法律で定められた上限内に設定されている必要があります。

参照:5 お借入れの上限金利は、年15%~20%です|日本貸金業協会

契約書類に「買い戻し特約」や「償還請求権特約」といった文言が含まれている場合は償還請求権があると考えられるため、一度担当者に確認すると良いでしょう。

売り手(利用者)側にリスクがあるため手数料が安い傾向

償還請求権ありのファクタリング契約では、売り手が債務不履行による未回収リスクを負います。

ファクタリング会社のリスクは比較的低く抑えられるため、手数料を低く設定する傾向があります。

売り手にとって低い手数料は魅力的ですが、大きなリスクを伴うため利用には慎重な判断が必要です。

特に売掛先の信用力や経営状況をしっかりと確認し、リスクを最小限に抑えましょう。

なお、償還請求権が付されているファクタリング契約は融資と捉えられ、違法の可能性もあります。ファクタリング会社の信頼性を改めて確認する必要もあるでしょう。

償還請求権なし(ノンリコース)のファクタリング契約内容

償還請求権なし(ノンリコース)のファクタリング契約では、売掛債権をファクタリング会社に譲渡した時点で、未回収リスクもすべてファクタリング会社に移転します。

つまり、売掛先からの支払いが滞ったり、売掛先が倒産したりして債権を回収できない場合でも、利用者がファクタリング会社に金銭を支払う義務は一切発生しません。

利用者は未回収リスクを負わずに資金調達できるため、魅力的な契約形態といえるでしょう。

買い手側(業者)側にリスクがあるため手数料が高い傾向

償還請求権なしのファクタリング契約では利用者のリスクを軽減できる一方、ファクタリング会社にとってはリスクが高くなるため、手数料は比較的高く設定されるのが一般的です。

償還請求権なしのファクタリング契約の手数料は、利息制限法のような法律による制約を受けないため、各ファクタリング会社が独自に設定できます。

実際には、一律の手数料率を採用していたり、利用者の支払い能力や売掛先の信用力を独自に調査して、実態に応じて決定したりしています。

利用者の中には、「安心できるノンリコース契約を利用し、手数料を抑えたい」と考える人が多いのではないでしょうか。ファクタリング会社によって手数料設定は様々ですし、2社間ファクタリングと3社間ファクタリングのように契約内容によっても手数料率に差が生まれます。

できるだけ手数料負担を抑えたい人は、複数の会社や契約内容を比較して利用を検討するべきです。

加えて、ノンリコース契約ではファクタリング会社のリスクを回避するために審査が厳しくなったり、時間を要したりするケースもある点は覚えておきましょう。

ファクタリングは償還請求権なし(ノンリコース)で契約可能

ファクタリングは、売掛債権をファクタリング会社に売却して資金を調達する方法であり、基本的には償還請求権なし(ノンリコース)で契約可能です。

償還請求権なしの契約なら、売掛債権が回収できなかった場合でも利用者がその損失を補填したり売掛先に代わって支払ったりする必要はありません。ファクタリングは貸付けではなく、売掛債権の売買に基づく取引であり、債権の譲渡によって未回収リスクも移転するためです。

特に、独立系のファクタリング会社では、償還請求権を設定しないノンリコース契約が一般的といえます。

ただし中にはウィズリコースのファクタリング契約もあるため、利用する際には契約内容をしっかりと確認し、リスクを抑えたノンリコース契約を選びましょう。

償還請求権ありのファクタリング契約は違法業者の可能性も

償還請求権ありのファクタリング契約を提示するファクタリング会社は、違法業者の可能性があるため十分に注意しましょう。

すでにお伝えしているとおり、基本的にファクタリングは売掛債権を譲渡して資金を調達する方法であり、譲渡と同時に未回収リスクも移転する償還請求権なしの契約形態が一般的です。

しかし、一部のファクタリング会社は償還請求権ありのファクタリングを行っています。売掛金の回収が不可能な場合に、利用者がそのリスクを負わなければいけません。

このような契約は実質的に、売掛債権を担保にした融資とみなされる可能性があり、その場合、法律上は貸金業の登録が必要です。

つまり貸金業登録を行っていない業者がファクタリングと称して「償還請求権あり」の契約を提示する場合、違法業者の可能性があると言わざるを得ません。

実際に金融庁は、ファクタリング業者を装った闇金業者を利用しないよう、注意喚起を行っています。

以下、金融庁の注意喚起を引用します。

(前略)近時、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付けと同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

参照:ファクタリングの利用に関する注意喚起|金融庁

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

違法なファクタリング業者と契約を結ぶと、高額な手数料や法外な利息を請求されるリスクがあります。

ファクタリングを利用する際には償還請求権の有無を確認すると同時に、償還請求権がある場合、その業者が貸金業登録をしているかどうかを必ず確認しましょう。

万が一不審な点がある場合は契約を避けてください。

信頼できる正規のファクタリング会社を選択し、リスクを回避するのも事業運営における重要なポイントです。

償還請求権なしのファクタリング契約で審査通過するコツ

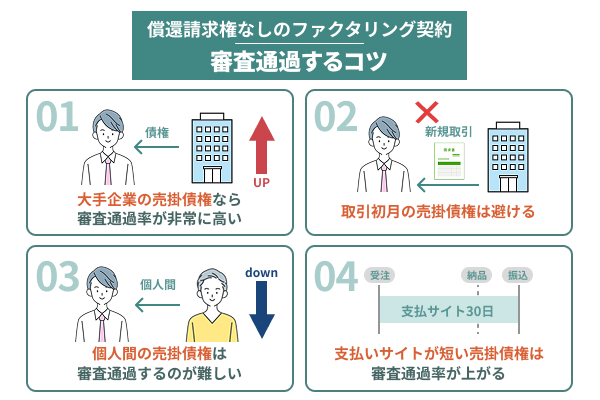

償還請求権なし(ノンリコース)のファクタリング契約は、利用者にとってリスクが少ない契約形態ですが、ファクタリング会社としてはリスクがあるため、丁寧な審査が行われます。

審査に通過するためにはいくつかのコツがあるため、ポイントを抑えて申し込みましょう。

特に売掛先の信用力は審査において大きなウェイトを占めているといえます。

また、支払いサイトが短い債権の方が債権譲渡から短い期間で返済されるため、ファクタリング会社に好まれる傾向があります。

ここで審査通過のコツについて詳しく解説しますので、申込み前に確認し、必要な書類や情報をしっかりと準備しておきましょう。

また、必要書類が少ないファクタリング会社は審査通過率が高い傾向にあるので抑えておきましょう。

大手企業の売掛債権なら審査通過率が一気に上る傾向にある

大手企業や官公庁との取引による売掛債権は、審査通過率が非常に高い傾向にあります。

大手企業や官公庁は信用度が高く、ファクタリング会社にとって債務不履行による未回収リスクが低いためです。

また、ファクタリング契約を結ぶ際には、大手企業や官公庁との継続した取引履歴や安定した実績を示せれば、比較的有利な手数料率で契約できる可能性があります。

継続した取引は銀行の入金履歴やチャットワークなどのやり取りによって証明できるため、提出する準備をしておきましょう。

取引初月の売掛債権の場合は審査落ちの可能性もある

取引開始直後の売掛債権を使ってファクタリングを申し込む場合は、審査落ちの可能性があります。

継続した取引実績がないため、ファクタリング会社がその取引先の信用度を判断しにくいためです。

審査落ちを避けるためには、一定期間の取引実績を積み重ねた後にファクタリングを利用すると良いでしょう。

どうしても取引初月の売掛債権も利用して申し込みたい場合は、複数の債権を利用して申し込んだり、自分自身の活動実績や入出金履歴などを提出したりする方法が考えられます。

できる限りファクタリング会社にとって未回収リスクが低いと判断できる材料を集めましょう。

基本的に個人間の売掛債権は審査通過するのが難しい

個人事業主や小規模な事業者間の売掛債権は、審査に通過するのが難しい傾向があります。

個人間の取引は一般的に信用力が低く、ファクタリング会社にとって未回収リスクが高いと判断されやすいためです。

審査を通過させるためには、取引先の信用力を示す追加情報を提供しましょう。

信用力を示す情報としては、継続的な取引実績や取引金額の大きさ、取引先の事業規模を示す資料などが挙げられます。

ファクタリング会社にとってリスクが低いと判断できる材料を集められれば、審査に通過する可能性は上がるでしょう。

支払いサイトが短い売掛債権を活用して審査に申し込もう

支払いサイトが短い売掛債権の活用は、審査通過の大きなポイントといえます。支払いサイトが短い債権とは、取引先からの資金回収が早い債権です。

支払いサイトが短いほど早期に資金を回収できるため、ファクタリング会社にとってリスクが少なく審査に通りやすいと考えられます。

また、短い支払いサイトの債権を活用すれば、手数料率などの契約条件が有利になる可能性もあります。審査に申し込む際には、支払いサイトが短い売掛債権を優先的に選びリスクを抑えて、審査通過の確率を上げましょう。

ファクタリング契約時は償還請求権の有無をしっかり確認する

ファクタリング契約を結ぶ際には、必ず償還請求権の有無を確認しましょう。

償還請求権ありの場合、売掛金の回収ができなかった際に利用者が返済責任を負うリスクがあります。

また、償還請求権ありの契約を提示するファクタリング会社には闇金業者のような違法業者もあるため注意が必要です。

一方、償還請求権なしの契約であれば、債権譲渡とともに未回収リスクも移転するため、利用者はリスクを回避できます。

契約内容を理解して最もリスクの少ない選択をして、安心・安全な資金調達を行いましょう。