みなさま、「ファクタリング」という言葉をお聞きになったことはありますか?「ファクタリング」は従来の融資に代わる新しい資金調達方法として近年注目されています。

ファクタリングは融資とは異なる仕組みで資金調達できるのですが、それはいったいどのようなものなのでしょうか?今回はファクタリング入門編として、ファクタリングの概要やファクタリングの仕組み、ファクタリングの種類について解説していきます。

ファクタリングを知ることで、みなさまの資金調達方法に新しい選択肢ができます。融資では資金調達が難しい事例もファクタリングならば可能なこともあります。ファクタリングを知ることで、みなさまの経営上の戦略、戦術が増します。今回はぜひファクタリングとはどのようなものか覚えていただき、経営上の武器を手に入れてください。

ファクタリングとは売掛債権を活用した資金調達方法

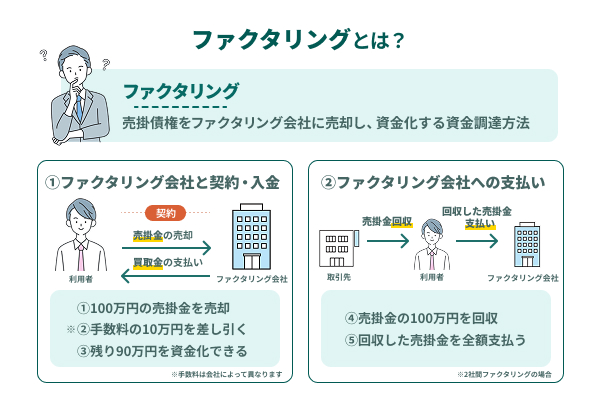

ファクタリングとは、売掛債権を持つ債権者が、その売掛債権をファクタリング会社に売却し、資金化する資金調達方法です。

イメージとしては、中古の本やゲームを専門ショップに売却してお金に換えるのと似ています。

例えば、ある人が商品を販売し、100万円の売掛債権(売掛金)を得た場合を考えてみましょう。

末日締めの翌月払い契約に基づき、8月17日に100万円の売掛金が発生した場合、この金額は9月30日に顧客(商品を購入した会社)から支払われます。

ファクタリングでは、この入金日を待たずに、例えば9月14日にファクタリング会社に対し「9月30日に100万円を受け取る権利」を売却して現金に換えます。

この場合、手数料10万円が差し引かれ、例えば90万円で売却されることになります。

この期日前に売掛債権を資金化するやり方は手形割引と似ていますが、手形を振り出しせず、売掛契約の請求書のみで成立する点が異なります。売掛債権の証拠となる請求書があるため、審査は比較的容易で、消費者金融よりも迅速に資金を得ることができます。

しかし、ファクタリングの手数料を年利換算すると高額になることがあり、また、ファクタリングが新しい資金調達方法なので、法的な整備が十分でない点も問題とされています。

ファクタリングは融資のように「銀行法」「貸金業法」「利息制限法」などの法律、手形取引の際の「手形法」など各種特別法で規定されていません(「ファクタリング法」のようなものはありません)。

ファクタリングは民法で規定されている「債権譲渡」行為です。民法の規定なので「契約自由の原則」が適用され、当事者間の自由な契約が優先します。多少、利用者に不利でも当事者で合意すれば有効です。詐欺、脅迫、公序良俗に反する内容などでなければ「自己責任」になるのでご注意ください。

ファクタリングは「アセットファイナンス」と呼ばれる資金調達方法で、融資などの「デットファイナンス」とは異なるカテゴリのものです。これらの違いについては、後日詳述しますが、

- アセットファイナンス:会社の資産を売る、返済義務なし→ファクタリング、不動産売却

- デットファイナンス:お金を第3者から借りて負債になる、返済義務あり→融資

- エクイティファイナンス:他社、第3者から出資を受ける、返済義務なし→株式発行、クラウドファンディング

この違いはぜひ覚えておいてください。本質的にファクタリングと融資は異なります。融資は返済しなければならず「負債」になりますが、ファクタリングは資産を売却して資本に換える方法です。

一般的なファクタリングは買取型で売掛債権を売却する

ファクタリングについて、概略を覚えていただいたところで、ファクタリングの内容について解説します。ファクタリングは大きく分けて2つの目的で利用されます。まずは「一般型」と呼ばれるものです。

ある売掛先への売掛債権を持っているA社が、迅速な資金調達に迫られた場合を考えましょう。今週中に500万円用意しないと新しい仕事を受注できない、あるいは支払いができず不渡りを起こしてしまうなど急を要します。

しかし融資を待っていては今週中に500万円用意できません。融資の申し込み~審査~実際の融資実行(振り込み)までには最短でも半月かかります。それでは今週中の支払いに間に合いません。

そこである売掛先に持っている売掛債権をファクタリングによって買い取ってもらいます。ファクタリングの審査は融資よりも早く、ファクタリング会社にもよりますが、数日、最短即日で資金化できるものもあります。これなら、融資の審査では間に合わない急な資金需要にも対応できます。

ファクタリングの審査は融資の審査とは基準が異なるため、迅速な審査が可能です。決して「ファクタリングの審査が甘い」ということではなく、融資ではないので審査の評価軸が異なり、それが最短即日での資金化につながっていることになります。

これが最もポピュラーなファクタリングの目的です。

保証型ファクタリングは貸し倒れリスクを回避する方法

実はファクタリングにはもう1つ目的があります。それが売掛先の貸し倒れリスクの回避です。

長年取引している売掛先Bの評判が良くありません。「倒産するのでは?」といううわさも聞こえてきます。実際、売掛金の入金日に間に合わず支払いが遅れてしまうことがここ1年で数回ありました。そういうことは今までなかったのに急に、です。

ひょっとするとある日突然倒産して売掛金を回収できなくなってしまうかもしれません。倒産した会社への債権は必ず回収できるとは限らず、不良債権になり自社の負債として計上しなければならなくなるかもしれません。

貸し倒れリスクがある場合、なるべく早く売掛債権を回収することがリスクヘッジになります。例え、100万円の売掛金の80%(80万円)しか回収できなくても、不良債権化して1円も回収できないよりはマシです。

そこでファクタリングの仕組みを利用して、回収不能になるかもしれない売掛金の支払日前に売掛先Bへの請求書をファクタリング会社に買い取ってもらいます。もちろん、Bへ100万円売掛金があっても100万円での買い取りにはならず、80万円~90万円+手数料です。しかし、1円も回収できないよりははるかに助かり、自社の経営に負債を持ち込みません。

その間に新しい取引先の開拓などでリスクを分散して、徐々にBへの依存度を下げて、貸し倒れリスクを減らしていくことで経営を安定化させます。

ファクタリングはそれが可能なので、急な資金調達以外の目的でも利用可能です。細かい法的規定がないので、単なる資金調達以外の使い方もできるのがファクタリングの「強み」になります。

ファクタリングは2社間と3社間の2種類に分類される

ファクタリングの目的はこの2つですが、目的とは別にファクタリングには大きく分けて2種類の契約方法があります。「2社間ファクタリング」と呼ばれるものと「3社間ファクタリング」と呼ばれるものになります。

それぞれ内容が異なるので、ぜひその違いを知っておいてください。

2社間ファクタリングと3社間ファクタリングを考える上で、以下の事例をお示しします。

- 債権者(ファクタリング依頼人):A

- 売掛先(商品を売って売掛金を回収する先):B

- ファクタリング会社:C

- AからBへの8月31日締め9月30日払い100万円の売掛債権(売掛金)がある

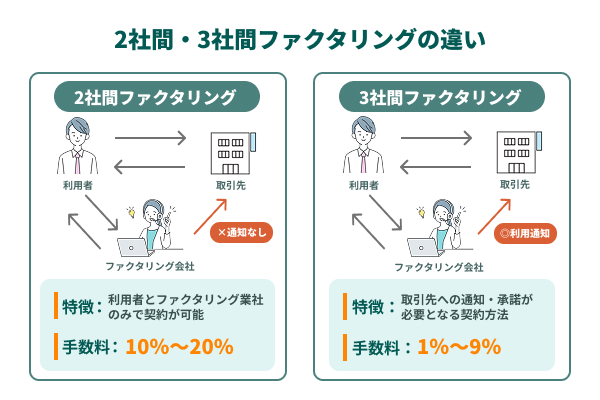

2社間ファクタリングは売掛先に知られないが手数料が高い

2社間ファクタリングの場合、上の事例ではAとCで契約が完結します。Bはファクタリング契約に関わらないのでファクタリングの事実がバレません。

2社間ファクタリングはAとCで契約します。9月10日に急な資金調達が必要となり、9月30日まで100万円の回収を待てない場合、AがCへ「9月30日にBから100万円を受け取る債権」を売却します。その場合、手数料は10%~20%が相場です。

つまり、100万円の売掛債権は80万円くらいでCが買い取ります。100万円-80万円=20万円はCの手数料収入になります。

AはCに9月10日に買い取ってもらうことができ、80万円の現金を20日早く入手できました。これで急な資金需要に対応できます。

9月30日、本来のBからの売掛金支払日には、BからAへ100万円入金されます。その日中にAはCへ100万円(80万円+手数料20万円)を支払って一連のファクタリングが終了になります。

ここで問題になるのが、9月30日にAがCへ100万円の支払い(返済)をしないで消えてしまうことです。2社間ファクタリングでは債権者(利用者)が期日になったらファクタリング会社へ返済する確約がありません。そのまま返済せずに消えてしまう、あるいは返済が遅延してしまうリスクが0ではありません。

したがって、ファクタリング会社の方でも回収不能になるリスクがあり、それが手数料に上乗せされています。2社間ファクタリングの手数料は10%~20%が相場で、これを年利に直すと100%超えになるものも少なくありません。

融資は「利息制限法」で年利最大20%の制限がありますが、ファクタリングは当事者間の自由な契約なので、それを超える契約も有効です。融資で間に合うならば、特に2社間ファクタリングを使わなくても良いケースもあります。

3社間ファクタリングは売掛先の承認が必須!手数料は安い

3社間ファクタリングの場合、A、B、Cそれぞれが同意しての契約になります。つまり売掛先Bにファクタリングの事実がバレます。

ファクタリングの流れとしては、9月10日に売掛債権を買い取るところまでは同じです。しかし、その買い取り手数料は2社間ファクタリングよりも低く、1桁%になります。つまり、100万円の売掛債権ならば90万円以上で資金化できます。しかし、Bにはバレます。

売掛債権支払日の回収方法も2社間ファクタリングとは異なります。3社間ファクタリングでは、9月30日の売掛債権100万円は、Aを介さず、BがCに直接支払います。そのため、ファクタリング会社Cにとっては、Aが消えるリスクがなく、回収不能になる可能性も大きく減ります。そのため、2社間ファクタリングと比べて、回収不能リスクが低くなるので、手数料も低くなるのです。

良いことが多いのでは?と思われるかもしれませんが、Bにファクタリングの事実がバレるということは、Bは「Aが資金繰りに困っていてファクタリングに手を出したのでは?倒産するかもしれないから取引を減らそう」と考えるかもしれません。

少なくとも3社間ファクタリングは売掛先にバレ、今後の取引にプラスにならないことは確かです。それでも、関係性を維持でき、ファクタリングについても説明できる強固な絆がA-B間にあるなら、信用情報に載らない、かつ融資並みの手数料で資金調達できる3社間ファクタリングは有力な経営上の選択肢になります。

2社間ファクタリングと3社間ファクタリングの比較を表にまとめ

以上、2社間ファクタリングと3社間ファクタリングの違いについて述べましたが、わかりやすく両者を比較表にしました。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 手数料 | 高い(10%~20%) | 低い(1%~9%) |

| 審査の基準 | やや厳しい | 緩い |

| 売掛先への通知 | されない、バレない | される、バレる |

| 売掛金の回収 | 申し込み人が振り込む | ファクタリング会社がクライアントから回収する |

| 入金スピード | 速い | やや時間がかかる |

| 債権譲渡登記 | 業者に求められれば必要 | 「第三者対抗要件」を通知する場合に必要 |

本当に急いでいるなら「2社間ファクタリング」、そうではなく売掛先との関係が良好で多少時間がかかっても手数料を下げたい場合は「3社間ファクタリング」を選択すると良いでしょう。

3社間ファクタリングで手数料が1%台(以下)のものであれば、手数料を年利換算しても融資とそん色ありません。ファクタリングは融資と異なり、利用歴が「信用情報」に載らないので、いくら利用してもマイナスになりません(融資の場合あまりに多くの回数借りていると審査でマイナスになります)。

お財布感覚で必要な資金を前倒しで調達できるのが、ファクタリング(特に3社間ファクタリング)の大きな魅力になります。

明日お金が必要、今週中に用意できないと会社が不渡りを起こす、など資金調達が切迫している場合は、多少手数料が高くなっても2社間ファクタリングを選びましょう。

ファクタリングのメリットは最短即日で資金調達ができる

ファクタリングは融資になり複数の大きなメリットがあります。一方で注意していただきたいこともあります。ここではファクタリングのメリットを中心に解説します。ファクタリングのメリットが融資よりもあると認識したならば、ぜひファクタリングの活用を検討してください。

2社間ファクタリングなら最短今日中に資金化できる場合も

ファクタリングは融資のように資金化までの方法が銀行法や貸金業法などによって規定されているわけではありません。

民法による債権譲渡行為ですので、当事者が合意できれば、口約束でも可能で、即日売掛債権を買い取って資金化することも可能です。

3社間ファクタリングの場合、売掛先への債権譲渡通知と同意が必要になるため、少々時間がかかりますが、2社間ファクタリングならば債権者(依頼人)とファクタリング会社が合意できれば、即日、今日中に資金化も可能です。

事実、ファクタリング会社の中には「即日資金化」「今日現金が手に入ります」と謳っているところも多く、2社間ファクタリングについてシステム化されていて、一気にその日中の資金化、振り込みまで可能になっています。

「明日までにお金が必要」という場合は、2社間ファクタリングならば間に合うかもしれません。

オンライン完結で契約可能なファクタリングがおすすめ

ファクタリングは融資と異なり、いろいろな規制に縛られないと書きました。申し込みや契約についても、融資のように対面で面談して、実際に事業所や事業実態を金融機関のスタッフが目視で確認して(営業確認)というステップが不要です。

当事者で合意できれば口約束でも合法な民法上の契約がファクタリングですので、最近のファクタリング会社は、オンラインで全部手続きが完結する「オンラインファクタリング」を進めています。

オンラインファクタリングの場合

- 資料の提出はデータ化した(PDFやjpg)ものをアップロードやメール送信

- 面談はZOOMなどを使った「オンライン面談」

- AIなどを使った機械的審査

が特徴になります。

オンラインファクタリングは2社間ファクタリングと相性が良く、これで即日資金化しやすくなります。

融資と違い担保や保証人が不要!審査基準は売掛先の信用情報

ファクタリングは融資と異なり担保や保証人が要りません。といいますか、売掛債権(請求書)自体がある意味担保であり保証人です。

「○月△日に100万円支払います」という売掛債権が確かならば、それがいちばんの担保になります。したがって、確実に○月△日に入金されるであろう売掛先の信用が重要になります。

信用力がある大手・上場企業との売掛債権なら審査通過率が高い

売掛先が絶対に倒産せず期日に支払うであろう、行政機関、官公庁、誰もが知っている有名企業ならば、それ自体が強力な保証になります。こうした売掛先であれば、担保や保証人以上の強力な背景があり、問題なくファクタリングできることでしょう。

信用力がある相手が売掛先の場合、審査通過率は必然的に極めて高いものになります。そうした売掛先の売掛債権があれば、ぜひファクタリングの候補にしてみてください。

個人間の売掛債権はファクタリングの審査に落ちるケースが多い

逆に売掛先が個人の場合、ファクタリング審査に落ちる可能性があります。法人ならば商業登記簿謄本によってどこの誰が事業を行っているかわかりますが、個人や個人事業主の場合、どこのだれかわかりません。HPなどがあり、信頼できそうな人であれば、ファクタリングできるかもしれませんが、HPもない個人が売掛先の場合、本当にその人は存在しているのかわかりません。

極端な話、架空の人物を作り上げて請求書を偽造、捏造する可能性もあるわけで、法人に比べて社会的信用がない個人宛ての売掛債権はネガティブな審査判断になります。

償還請求権なしの契約が基本!売掛先が倒産しても返済は不要

ファクタリングの目的として、売掛先からの回収不能リスクを下げるということを先に書きました。回収できないリスクもファクタリング会社に移すことでリスクヘッジします。

しかし、「償還請求権あり」のファクタリングはそれができません。

償還請求権あり(ウィズリコース)契約でファクタリングは避ける

償還請求権とは、ファクタリング会社が買い取った売掛債権が、売掛先の倒産などで回収不能となった場合に、元の債権者(ファクタリングを利用した者)に対してその回収不能分の支払いを求める権利です。

ファクタリング会社は売掛債権を購入し、債権者に支払いますが、回収できなければ丸損になります。そこで、回収不能時にファクタリング会社が元の債権者にその金額を請求できる契約として「償還請求権」というものがあります。償還請求権付きのファクタリングを「ウィズリコース契約」と呼びます。

償還請求権があることで、ファクタリング会社は回収不能リスクをあまり考えずに売掛債権を買い取れます。しかし、本来ファクタリングは「債権譲渡」であり、リスクも譲渡されるものです。償還請求権付きファクタリングについては「融資である」という裁判例も出てきています。

償還請求権付きのファクタリングが債権譲渡ではなく、実質的に債権を担保とした融資であるとの判決が出たケースも増えていて、償還請求権付きファクタリングは減りつつありますが、完全にゼロにはなっていません。

なお、償還請求権のないファクタリング契約は「ノンリコースファクタリング」と呼ばれます。ノンリコースファクタリングでは、売掛先が倒産しても、元の債権者に対して請求が行われることはありません。リスクを回避して債権を現金化できるというメリットがあります。

ノンリコースファクタリングが現在のファクタリングのスタンダードになります。

ファクタリングのデメリットは手数料が見合わないことがある

ファクタリングはメリットばかりではありません。そのデメリットについてもしっかり押さえておきましょう。デメリットが大きいようなら無理にファクタリングによる資金調達をしないことも選択肢に入れてください。

2社間ファクタリング・3社間ファクタリングで手数料は異なる

ファクタリング手数料は2社間ファクタリングと3社間ファクタリングで大きく異なります。

| 契約内容 | 手数料 |

|---|---|

| 2社間ファクタリング | 高い(10%~20%) |

| 3社間ファクタリング | 低い(1%~9%) |

このように2社間ファクタリングの手数料の方が高くなっています。2社間ファクタリングの手数料を年利換算すると100%超えてしまうものもあります。

融資で間に合うくら時間的余裕があるなら、ファクタリング、特に2社間ファクタリングにすると手数料で本来受け取る売掛金の10%~20%が消えてしまいます。

そこまでして2社間ファクタリングによって、即日、ないし数日以内資金調達が必要なのか、本当に必要な場合は適切に利用すべきですが、そうでない場合は3社間ファクタリングや融資、クラウドファンディングなど他の資金調達方法を考えても良いかと存じます。

できるだけ手数料を安く済ませたいなら3社間ファクタリング

上の表にあるように2社間ファクタリングと3社間ファクタリングの手数料は異なり、3社間ファクタリングの手数料の方が低くなっています。

3社間ファクタリングで手数料2%の場合、年利換算してみましょう。

売掛債権のサイトが1か月だと想定すると下記のようになります。

2%÷1(か月、サイト)×12(か月)=12%

3社間ファクタリングならば通常の融資の金利の範囲でおさまる可能性もあり、信用情報に残らないことを考えると、戦略的に資金調達方法として使っていく価値はありそうです。

手数料率の年利換算方法は下記の通りです。

手数料率÷売掛債権回収サイト(か月)×12

2社間ファクタリングで年利換算して高額になるというのは、例えば手数料率20%、売掛債権回収サイト1か月だと、20÷1×12=120%、と年利100%を超えてしまうからです。

できるだけ手数料率を抑えたい場合、売掛先にバレることも覚悟して3社間ファクタリングを選んでください。売掛先に事前説明をしておくのも有効です。

あくまでも一時的な資金調達方法として扱う!依存は避けよう

ファクタリングは信用情報に利用歴が記載されないため、ファクタリング会社の方は利用歴がわからず「これ以上はやめておいた方が・・」という歯止めがありません。

ファクタリングに慣れてしうまうと、いわゆる「給料ファクタリング」のようにファクタリング漬けになってしまい、カード地獄、リボ払い地獄のように手数料払いで生計が悪化してしまいます。

給料ファクタリングは融資だとみなされる判決が出ましたが、事業用ファクタリングはそうではありません。100万円受け取る売掛債権を80万円でファクタリングすることに慣れてしまうと、手取りが20%減ってしまいます。みなさまのサービスを20%年中ディスカウントセールやっているようなものです。

ファクタリング漬けを避けるためにも、あくまでも一時的な資金調達方法として扱い、依存は避けてください。

事業者がファクタリングを利用する場合の注意点を解説

事業者が事業用資金を調達する際のファクタリングで注意する点について解説します。

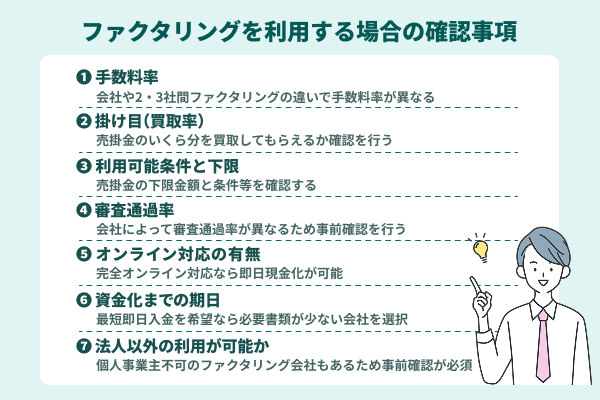

ファクタリング会社によって審査通過率や手数料は異なる

ファクタリング会社によって審査通過率や手数料が異なります。ファクタリング会社は全国に数百社あり、銀行や消費者金融のように開業にあたり行政機関の許可が要りません。

つまり、「玉石混交」であり、中には悪徳業者、ヤミ金融、反社会的勢力のフロント企業も混じっていると聞きます。

しっかりファクタリング会社の諸条件や口コミを参考に利用するファクタリング会社を決めてください。

ファクタリング会社によって下記項目が異なります。

- 手数料率

- 掛け目(買取率)

- 利用可能条件と下限

- 審査通過率

- オンラインファクタリングの有無

- 資金化までの期日(即日資金調達可能か)

- 法人以外(個人事業主やフリーランス)の利用が可能か(個人事業主不可のファクタリング会社もある)

しっかりご自身の売掛債権が利用可能か確認してください。

償還請求権がないファクタリング契約になっているか確認

償還請求権については上で説明しました。償還請求権付きのファクタリング(ウィズリコースファクタリング)はデメリットしかないので利用すべきではありません。

そもそも償還請求権付きファクタリングについては、「令和2年9月18日東京地裁判決」で「償還請求権がないものがファクタリング」という判断が下されました。つまりその逆を考えると「償還請求権があるものはファクタリングではなく融資」となります。

償還請求権付きの「ファクタリング」を求めて来てもそれは融資です。融資ということは手数料を年利換算して20%を超えてしまうと利息制限法違反で違法行為です。

実際には償還請求権付きのファクタリングを提案してくるファクタリング会社の多くが悪徳業者だと考えられるため、近寄ってはいけません。

契約書は償還請求権以外にも手数料や条件面を確認する

ファクタリングは民法上の法律行為なので、民法の規定では契約は口頭の合意でも成立します。しかし、さすがに口頭でファクタリング契約はしないでしょうから、契約書の内容をしっかり確認してください。

手数料や諸条件(返済遅延の場合のペナルティなど)については、可能ならば弁護士のリーガルチェックを受けても良いでしょう。自治体がやっている弁護士相談や商工会議所の専門家相談でも一定レベルならば無料でチェックしてもらえるはずです。

ファクタリングに関するよくある質問!質問が多い順に回答

最後にファクタリングに関して多く聞かれる質問について、その回答を述べます。参考にしてください。

ファクタリングの申し込みに必要な書類は何ですか?

ファクタリング会社にもよりますが、多くのファクタリングで共通する書類は以下になります。

- 本人確認書類(身分証明書)

- 売掛金の請求書

- 銀行の通帳(売掛金の入金確認)

- 確定申告書、決算書

- 商業登記簿謄本(法人のみ)

特に太字の3つについては、売掛債権が確かにあることの証明になるので、ほとんどすべてのファクタリング会社で提出を求められます。

オンラインファクタリングの場合は、これらをスキャン、ないし、写メで撮影してPDFか画像ファイルにしておいてください。

ファクタリングに必要な書類は融資に必要な書類と異なります。融資に必要な書類は、上に加えて、既存の借入についての返済一覧表や印鑑証明書なども必要になります。実際に営業しているところのチェック(銀行員が訪問する)などもあり、書類の提出だけでは終わらないので注意してください。

2社間と3社間のファクタリングで手数料は変わりますか?

変わります。ファクタリング会社によっても異なりますが2社間ファクタリングは10%~20%、3社間ファクタリングは1%~9%が基準になります。

基準よりも低いものについては問題ありませんが、この基準よりも高い手数料率を提示するファクタリング会社については、悪徳業者の可能性を疑ってください。

なお、3社間ファクタリングの中には、特殊な業種があります。

事業者が病院、クリニック、福祉施設の場合売掛先が「社会保険料支払基金」「国民健康保険団体連合会」(国保連)になります。医療保険や介護保険は利用者が1割~3割負担で、残りをこれらの機関が支払います。クリニックや福祉施設は診療報酬や介護報酬を「売掛金」としてこれらの機関に請求します。

社会保険料支払基金や国保連が倒産することはなく(倒産したら日本は破滅)、3社間ファクタリングを行ってもこれらの機関が心証を悪くすることはありません。「○○クリニック」が診療報酬をファクタリングしても、社会保険料支払基金や国保連にとってはどうでもいい話です。

これらの診療報酬や介護報酬は3社間ファクタリングで「診療報酬ファクタリング」「介護報酬ファクタリング」として特別扱いされます。診療報酬ファクタリングや介護報酬ファクタリングは、3社間ファクタリングの下限1%を下回る「0.数%」で実施されることもあります。

手数料率0.数%なら、年利換算しても融資の利率と変わらないかそれ以下かもしれません。そうした特殊案3社間ファクタリングを適用できる場合、融資よりもあらゆる面で優れているかもしれません。

売掛債権を売買するファクタリングは違法じゃないですか?

合法です。ご安心ください。

ファクタリングは民法第466条に基づいており、基本的に売掛債権を自由に譲渡することができます。

【民法466条】

1.債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2.当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

3.前項に規定する場合には、譲渡制限の意思表示がされたことを知り、又は重大な過失によって知らなかった譲受人その他の第三者に対しては、債務者は、その債務の履行を拒むことができ、かつ、譲渡人に対する弁済その他の債務を消滅させる事由をもってその第三者に対抗することができる。

4.前項の規定は、債務者が債務を履行しない場合において、同項に規定する第三者が相当の期間を定めて譲渡人への履行の催告をし、その期間内に履行がないときは、その債務者については、適用しない。

したがって法的根拠のある合法な行為になりますのでご安心ください。ただし、民法の規定なので、細かい規制はなく、当事者間の自由な意思表示が優先し、詐欺、脅迫、公序良俗に反するようなひどい内容でない限り有効な法的契約になります。少々不利な条件でも契約しサインすれば有効になるのでご注意ください。

民法の条文はこちらになります:民法466条(債権譲渡)、および民法467条(指名債権の譲渡の対抗要件) 参照

なお、債権譲渡に関する内容は。2020年の「民法(債権法)改正」によって大きく変わり、よりファクタリングがしやすい条文になりました。そのあたりについては、別の機会にお話しできればと存じます。社会制度法制度がファクタリングを後押しする方向になっていますので、その点はご安心ください。