ファクタリングは、売掛債権を専門業者に売却し、迅速に資金調達できる手段の一つです。

ファクタリングは請求書を主に使用し、商品やサービスの納品後の資金流入によく活用されます。

通常、ファクタリングでは請求書のみでは難しいので、請求書ファクタリングと言っても、通帳のコピーなど売掛債権関連の書類提出が必要です。

それに対し、注文書ファクタリングでは注文書を使用して即金化できます。

注文書は契約締結直後に発行されることが多いため、請求書よりも早い段階で資金調達が可能です。

この記事では、注文書ファクタリングの概要や利点、欠点について詳しく解説していきます。

注文書ファクタリングに適したファクタリング会社も紹介するので、気になる方はぜひご参照ください。

注文書ファクタリングとは注文書を売買して資金化すること

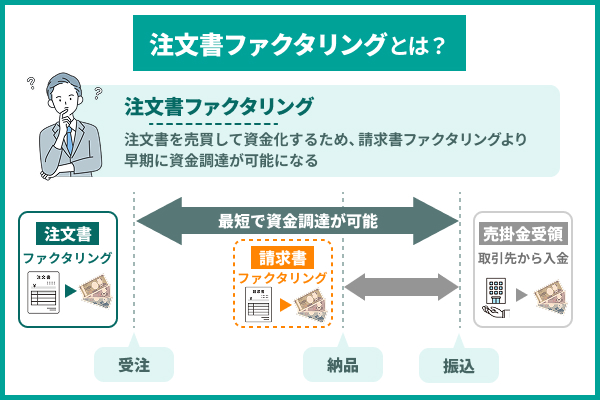

注文書ファクタリングとは、注文書を販売し、資金を調達する仕組みです。

ファクタリング会社は、注文書を売掛債権として認識し、それを買い取ることがあります。

注文書は、請求書よりも早い段階で作成されます。請求書は成果物を提供した後に発行され、契約フローの最終段階に位置します。

一方、注文書は見積書発行後、すぐに契約を結んで作成されるため、契約フローの中でも早い段階で取得可能です。

注文書ファクタリングを利用すると、納品前に資金を調達することも可能です。

請求書ファクタリングとの違いは資金化できるタイミング

注文書ファクタリングでは、取引先から注文をいただいた際に、注文書や発注書が到着した段階から審査が可能です。

このため、最大でも6か月程度で資金を受け取ることが可能です。

対照的に、請求書ファクタリングでは、商品を提供した後に請求書を発行し、1か月〜2か月程度で支払いを受けられます。

仕事を開始してから商品を提供するまでに時間がかかる場合は、注文書ファクタリングを選択すれば、支払いまでの時間を大幅に短縮できるでしょう。

注文書に限らず受注を示せる資料等でファクタリング可能

注文書ファクタリングは、企業が注文書や受注を示す資料などを活用して資金調達を行う方法です。

通常のファクタリングでは請求書が対象となりますが、注文書ファクタリングでは注文書を売却することで資金を得ることができます。

注文書は請求書と同様に売掛債権として扱われ、ファクタリング会社によって買い取ってもらえることがあります。

この方法を利用することで、企業は早い段階で資金を調達することが可能となります。

注文書ファクタリングは、請求書を用いた一般的なファクタリングと比べて、より早い時期に資金を得ることができる利点があります。

また、注文書ファクタリングを活用することで、企業は取引先に秘密で資金調達を行うことができるため、柔軟性が高いと言えます。

売掛先が法人なら個人事業主でもファクタリングできる

注文書ファクタリングは、売掛先が法人であれば個人事業主でも利用することができます。

一般的に、ファクタリング業者は売掛債権の信用度を重視して審査を行いますが、法人や個人事業主であるかに関わらず、信用力の高い取引先であればファクタリングが可能です。

ただし、個人事業主の場合、一部のファクタリング会社では資金回収リスクが高いとして取引を拒否することもあります。

そのため、個人事業主がファクタリングを利用する際には、信用力を高めることが重要です。

一方で、一部のファクタリング会社は個人事業主を対象とした特別なプランを提供しており、柔軟な対応をしてくれるところもあります。

そのような会社を選ぶことで、個人事業主でもファクタリングを活用しやすくなるでしょう。

注文書ファクタリングを提供しているおすすめ会社6社を紹介

それぞれ順に紹介します。

ビートレーディング

| 買取手数料 | 2者間ファクタリングで4%~12%程度、3者間ファクタリングで2%~9%程度 | 入金スピード | 最短2時間 |

|---|---|---|---|

| 買取可能額 | 無制限 | 審査通過率 | 非公開 |

| 2社間 | 可 | 3社間 | 可 |

| 必要書類 | 通帳のコピー(表紙付2か月分)、売掛債権に関する書類(契約書・発注書・請求書など) | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 可 |

| 債権譲渡登記 | 不要 | 運営会社 | 株式会社ビートレーディング |

ビートレーディングは、首都東京に本社を置くファクタリング企業です。

仙台をはじめ、名古屋、大阪、福岡にも支店があり、ネットでも契約可能なので全国規模で利用可能です。

必要書類は、「売掛金が入金されたことが証明される通帳のコピー(2か月分)」と「売掛債権に関連する書類(契約書・注文書・請求書など)」のみとなります。

書類提出後、30分以内に査定金額を提示するので、資金調達を急がれている方にとって大変便利と言えるでしょう。

なお、ビートレーディングは2025年3月時点で7.1万社以上との取引実績を誇り、これまでの総買取金額が1,550億円を突破しています。

したがって、安心してご利用可能なファクタリング企業と言えるでしょう。

GMO BtoB早払い

| 買取手数料 | 注文書買取:2%~12% 請求書買取:1%~10% | 入金スピード | 最短2営業日 |

|---|---|---|---|

| 買取可能額 | 100万円以上 | 審査通過率 | 非公開 |

| 2社間 | 可 | 3社間 | 不可 |

| 必要書類 | 売主の決算書2期分と試算表、買主の審査依頼書、取引基本契約書等 | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 不可 |

| 債権譲渡登記 | 不要 | 運営会社 | GMOペイメントゲートウェイ株式会社 |

GMO BtoB早払いは、GMOペイメントゲートウェイ株式会社が提供するファクタリングサービスであり、東証プライムに上場しています。

売掛金の額が100万円から1億円までの範囲であるため、高額の売掛金でも安心です。

GMO BtoB早払いには、「スポットタイプ」と「継続タイプ」という2つのプランがあります。スポットタイプは都度利用する方を対象としています。

継続タイプは1年に2回以上利用する方向けのプランで、手数料が低く設定されていることが特徴です。

けんせつくん

| 買取手数料 | 5%~ | 入金スピード | 最短即日2時間 |

|---|---|---|---|

| 買取可能額 | 制限なし | 審査通過率 | 90%以上 |

| 2社間 | 可 | 3社間 | 不可 |

| 必要書類 | 身分証明書 入出金の通帳 (WEB含め) 請求書 印鑑証明書 決算書(B/S P/L C/F等) 見積書(設備投資等) 許認可書(業態による) | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 可 |

| 債権譲渡登記 | 不要 | 運営会社 | 株式会社ウィット |

けんせつくんは建設業界にフォーカスしたファクタリングサービスを提供しています。

請求書ファクタリングと注文書ファクタリングの両方に対応しており、状況に応じて適切に利用可能でしょう。

建設業界に特化したサービスであり、建設業独自の慣習や状況を考慮して利用の相談が可能です。

個人事業主にも対応しており、小規模な工務店や一人親方にもおすすめです。

トップ・マネジメント

| 買取手数料 | 2社間取引:3,5%~12.5% 3社間取引:0.5%~3.5% | 入金スピード | 即日もしくは翌営業日 |

|---|---|---|---|

| 買取可能額 | 3億円まで | 審査通過率 | 90%以上 |

| 2社間 | 可 | 3社間 | 可 |

| 必要書類 | 売掛金証明書類 過去2期分の決算書 通帳のコピー | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 可 |

| 債権譲渡登記 | 必要 | 運営会社 | トップマネジメント株式会社 |

注文書ファクタリングにおいて、4万5,000件以上の実績を持ち、業界のパイオニアとして知られるのがトップ・マネジメントです。

見積書や発注書が不要で、取引相手とのコミュニケーションが確認できる電子メールなどのエビデンスがあれば利用可能となっています。

手数料は通常3.5~12.5%の範囲に設定されており、3.8%や6%などの実績もあります。

指定された専用口座を開設し、売掛金の入金先として指定することで手数料を割引することも可能です。

注文書ファクタリングでは一括で大きな金額を資金調達する場合が多く、手数料が少しでも低くなる利点は大変大きいでしょう。

BEST PAY

| 買取手数料 | 5%~ | 入金スピード | 最短翌日〜3営業日程 |

|---|---|---|---|

| 買取可能額 | 1億円まで | 審査通過率 | 92% |

| 2社間 | 可 | 3社間 | 可 |

| 必要書類 | 注文書・発注書のほか、通帳3ヶ月分と申込書 | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 可 |

| 債権譲渡登記 | 必要 | 運営会社 | 株式会社アレシア |

BESTPAYは手数料率が5%から始まり、短い時間での入金が可能な注文書ファクタリングサービスです。

注文書ファクタリングは、請求書ファクタリングと比較して審査が厳しいと言われていますが、案件の依頼企業が倒産リスクを抱えていなければ、一般的には審査に合格できます。

買取可能額は100万円から3億円までで、必要な書類は注文書と3ヶ月分の通帳のみです。

急いで大きな手付金を調達したい場合におすすめできるサービスです。

ファクタリングのトライ

| 買取手数料 | 3%〜 | 入金スピード | 最短即日 |

|---|---|---|---|

| 買取可能額 | 50万〜5,000万円 | 審査通過率 | 80%〜90% |

| 2社間 | 可 | 3社間 | 可 |

| 必要書類 | 身分証明書、入出金の通帳 (WEB含め)、請求書、納税証明書、印鑑証明書、登記簿謄本(履歴事項全部証明書)、契約書(取引先との基本契約書)、決算書(B/S P/L C/F等) | オンライン契約 | 可 |

| 法人の利用 | 可 | 個人事業主の利用 | 可 |

| 債権譲渡登記 | 必要 | 運営会社 | 株式会社SKO |

ファクタリングのトライは、経験豊富な担当者が法人や個人事業主の資金調達をサポートするファクタリング会社であり、最短で即日入金が可能です。

これにより、資金繰りの改善を迅速に実現できます。

また、ファクタリングのトライでは、資金調達に加えて、経営課題の解決をサポートするコンサルティングサービスやマッチングサービスのアフターフォローも充実しています。

注文書ファクタリングのメリット・デメリットを詳しく解説

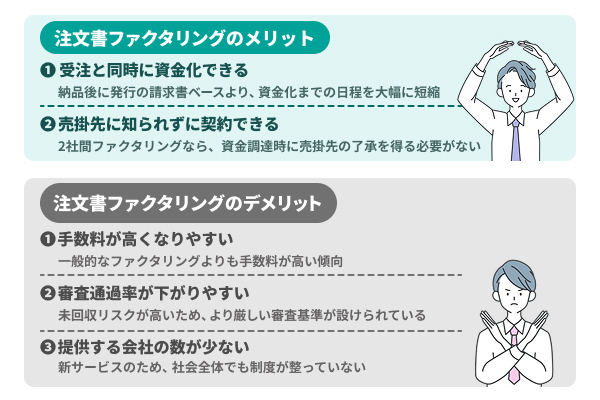

注文書ファクタリングは受注と同時に資金化できるのが利点

注文書ファクタリングによる大きな利点は、注文を受けた時点で資金調達の手続きが可能であることです。

通常、ファクタリングでは納品後に発行される請求書をベースに資金を調達するため、請求書の発行を待つ必要がありましたが、注文書ファクタリングではこの課題が克服され、資金化までの日程を大幅に短縮できるようになりました。

商品やサービスを提供する前に資金を調達できるため、受注案件に必要な資材を購入したり次の案件に備えた準備費用として活用したりすることが可能です。

これにより、事業の運転資金を確保するための効果が期待できます。

請求書ファクタリングよりも数ヶ月早く資金化が可能

注文書ファクタリングには、将来6か月分までの注文書を利用して資金を調達することが可能です。

通常は仕事を受注してから請求書を発行するまでにかなりの時間がかかるため、資金不足が企業の課題となっていました。

注文書ファクタリングにより、資金繰りを改善し、迅速な資金調達が可能となりました。

事業主が資金繰りに悩んでいても、売掛金を迅速に資金に換えると、安定した事業運営が可能となります。

2社間ファクタリングなら売掛先に知られずに契約できる

注文書ファクタリングでは、2社間ファクタリングという形式を採用しており、利用者とファクタリング会社だけで取引が完結します。

このため、資金調達時には売掛先の了承を得る必要がないため、ファクタリングを利用していることが外部に漏れる心配はありません。

もし売掛先がファクタリングを知ってしまうと、経営状況が悪化していると誤解されてしまう可能性があり、取引に影響が出る可能性があるでしょう。

このことから、これらのリスクを回避できる点は非常に重要です。

注文書ファクタリングは手数料が高くなりやすいのが欠点

注文書ファクタリングでは、注文書や発注書が出された段階で審査申し込みが可能です。

これにより、利用者は迅速に資金を調達し、安定した事業運営に資金を回すことができる利点があります。

一方、ファクタリング会社にとっては、売掛金が振り込まれるまでに時間がかかるため、売掛金が回収できなくなるリスクが高まるでしょう。

そのため、注文書ファクタリングは一般的なファクタリングよりも手数料が高い傾向があります。コストが通常よりもかかることに理解しておきましょう。

請求書ファクタリングよりも審査通過率が下がりやすい

ファクタリングの審査では、売掛先の現在の経営状態だけでなく、過去の取引実績から安定した経営ができているかどうかまで細かくチェックされます。

注文書ファクタリングは通常よりも未回収リスクが高いことから、より厳しい審査基準が設けられており、売掛先によっては審査に通らない可能性もあるでしょう。

そのため、信用度が高く安定した経営ができている売掛先を選ぶことが審査に通りやすくなるポイントと言えます。

注文書ファクタリングを提供する会社の数も少ない

注文書ファクタリングは、新しく登場したサービスであり、現在はまだ多くの企業がこれに対応しておらず、社会全体でも制度が整っていない状況です。

利用者は法人のみに制限されることがあり、法人契約であっても、売掛先が個人事業主の場合には審査に通りにくいという厳しい側面があります。

そのため、利用を考えても、数少ない業者から選ばなければならず、悪徳業者と取引してしまわないように警戒する必要があるでしょう。

注文書ファクタリングの利用に向いている事業者の特徴3選

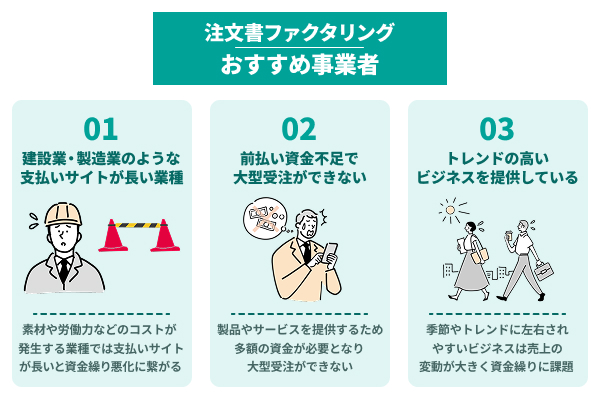

建設業・製造業のような支払いサイトが長い案件が多い業種

建設業や製造業のような支払いサイトが長い業種は、注文書ファクタリングの利用に向いています。

これらの業種では、工程が進むにつれて支払いが発生するため、資金繰りに課題を抱えることが少なくありません。

特に建設業では、素材や労働力などのコストが発生する前に収入が入る仕組みが求められます。

そこで、注文書ファクタリングは適切な資金調達方法と言えるでしょう。

ファクタリング会社によっては、請求書ではなく注文書を利用することで、より早く資金調達が可能です。

大型受注が決まったが前払い資金が不足していて困っている

大型受注を獲得した場合、事業者は製品やサービスを提供するために多額の資金が必要となりますが、受注先が支払いを30日〜60日後などに設定している場合、資金繰りに困ることがあります。

このような状況に直面した事業者は、注文書ファクタリングを活用することで資金調達の問題を解決できるでしょう。

注文書ファクタリングでは、受注した注文書をファクタリング会社に提出することで、受注額の一部を事前に受け取れます。

これにより、事業者は受注に必要な資金を確保し、製品やサービスの提供を円滑に行えるでしょう。

季節(トレンド)性の高いビジネスを提供している事業者

注文書ファクタリングの利用に向いている事業者の特徴のひとつは、季節(トレンド)性の高いビジネスを提供している事業者です。

季節やトレンドに左右されやすいビジネスは売上の変動が大きく、資金繰りに課題を抱えることがあります。

そこで、注文書ファクタリングは売掛金を早期に現金化することで、資金調達のスピードを上げることができるでしょう。

例えば、季節商品やイベントに関連したビジネス、ファッション業界などが該当します。

これらの事業者は、需要のピーク時に迅速に資金を調達する必要があるため、注文書ファクタリングが適しているでしょう。